近期 AI 相關股票持續火熱,繼上次的 SMH ETF 後,這次想用更少的資金參與市場 ( aka 開槓桿),開始研究起美股選擇權的 LEAPS Call。第一次聽到這個名詞是因為這則新聞 (複製裴洛西操盤 APP吸逾5千萬美元跟進),當時的美國議長裴洛西,買了深度價內、履約時間在一年以上的個股選擇權,大賺一票 !

什麼是 LEAPS

“LEAPS” 是指 “Long-Term Equity Anticipation Securities”,直譯為長期股權預期證券。它們是一種選擇權合約,允許投資者在未來的某個時間以一個確定的價格買入(看漲選擇權)或賣出(看跌選擇權)某一特定的股票或指數。LEAPS 通常具有比標準選擇權更長的到期時間,可以長達幾年。

好處

- 長期投資視角:LEAPS 提供了一種方式讓投資者可以對其看好或看壞的股票進行長期投資,而無需實際持有股票。

- 槓桿效應:與直接購買股票相比,LEAPS 需要的資金較少,可以提供較大的槓桿效應,意味著投資者可以用較小的投入控制較大金額的資產。

- 風險限制:投資LEAPS 的最大損失限於選擇權的購買價格,這為投資者提供了一種風險有限的方式來進行投機或對沖。

風險

- 時間價值流失:隨著時間的推移,如果股票價格不按預期移動,LEAPS 會因時間價值的流失而逐漸喪失價值。

- 波動性:股票市場的波動性會影響LEAPS 的價值,尤其是當市場對於股票的未來價格預測不確定時。

- 流動性:相對於短期選擇權,LEAPS 的交易量可能較低,這可能會導致買賣價差較大,影響交易成本。

以SMH為例 – 可以多出一倍的購買力

假設我們看好 AI 的未來一年表現,想用SMH參與這波熱潮(SMH可是有20% NVDA以及10% TSMC)。可以購買一張SMH的LEAPS看漲選擇權,該選擇權代表著100股SMH的股票,行使價格為每股$227 (2024/3/22收盤價)。

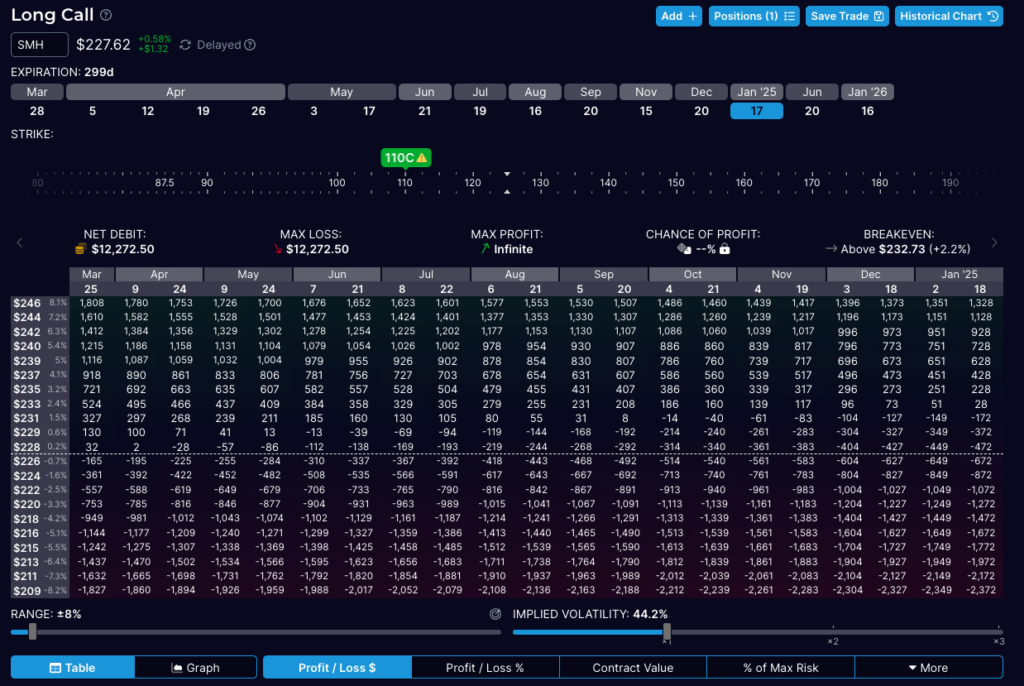

我們選的到期日是2025/1/25,離現在還有300天的 LEAPS Call,履約價為110。成交價為122,也就是損平點會在SMH漲到232元。

跟買現股的差異

好處:

- 購買力提升:以 112 買到行使價格 227 的 SMH 股票,實際花費為 12,200 美金。比起直接買現股要用 22,700,省下了 10,500 美金,這一萬塊還可以拿去做別的投資。

- 風險降低:最大虧損就鎖在 12,200,就算 SMH 跌到 20 元,也只會損失一萬美金,如果是現股的話會虧掉兩萬 (22700 – 2000)

缺點:

- 跟現股漲幅不一致:SMH 現股漲一塊,在 LEAPS call約漲 0.8元 (delta約等於0.8)

- 時間價值流失:選擇權需要多付出外部價值,包含時間價值、波動率以及委買委賣的價差。損平點在232元,簡單來看也就是多付了5元的時間價值 (232-227)。一般不會持有到期,會在約半年前就轉倉,以免履約時間愈近,時間價值下滑愈快。

購買LEAPS Call選擇權是一種相對成本效益高、風險可控的投資策略,特別適合對特定標的持長期看漲觀點的投資者。可以以較小的資金參與到股票的上漲,同時將損失風險限定在一個可接受的範圍內。此外,LEAPS Call提供了策略上的靈活性,優化投資組合的潛在回報與風險配置。我會在 AI 的投資組合裡,把 SMH LEAPS納入配置,之後有更多發現再跟大家分享。