前幾天(2023/3/23)美國聯準會又升息一碼,央行也跟進升息半碼 (新聞連結),對有房貸或信貸的人來說,每年的利息又增加了幾萬甚至幾十萬。 但換個角度想,升息之後,存款利息及國債利率也會隨之走揚。

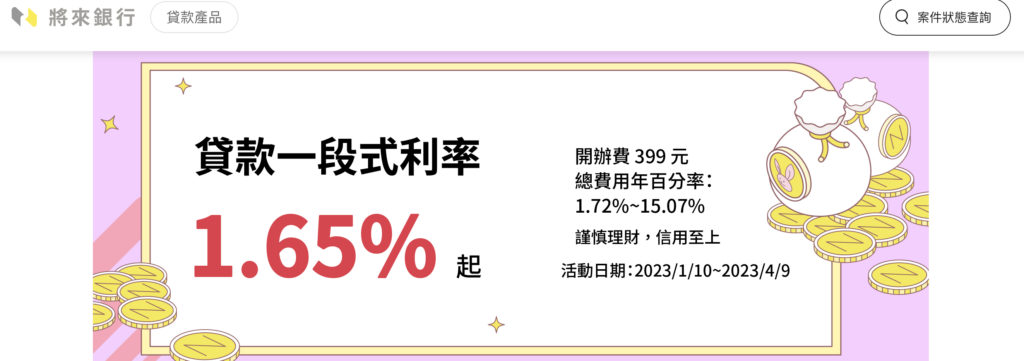

如果靠著台灣跟美國的利差,借優惠利率的台幣(例如將來銀行1.65%)、買進一年期到期殖利率4.1%美國公債,可以賺到2.4%左右的利差,也就是100萬台幣每年就賺到2.4萬。

如果投資標的不是美債,而是其他風險報酬更高的ETF或股票,光是搬磚投資就有超過5%的報酬率,真的有這麼好的事嗎?

有報酬必然伴隨風險,要怎麼評估借錢投資是不是好方法,我自己會看以下三個方向

- 還款的現金流

- 強大的心理素質

- 適合的投資標的

還款的現金流

這個應該不用多說,借錢還是要還。以上述的信貸來說,如果借到100萬分84期、利率1.65%,每個月的還款金額是12,614元。如果這個金額超過每個月可支配所得的1/3,一有風吹草動就會讓自己陷入現金流問題。建議以每個月可支配所得的1/3做為安全上限。

強大的心理素質

要借錢投資,先問問自己扛不扛的住。如果投資標的的波動比較大,本來心理壓力就比較大。上漲擔心買不夠、下跌擔心持股太多;加上錢又是借來的,還有本金利息的還款壓力,很容易做錯投資決策。最好的判斷方式就是借錢投資之後,晚上是不是還能睡個好覺。

投資標的

這部份就看自己的投資能力圈,有些人保守做定存或是國債利差;有些人可以用長期的全市場ETF,耐著性子賺到beta的錢;有些人借錢投資房產,靠地點跟眼光賺到時機財。我們賺不到認知以外的錢,不要借錢投資之後,把之前用運氣贏來的錢,在本金更大的時候用實力賠光。認清自己的能力圈很重要。

我自己的例子是,用利率很低的信貸在前兩年美金還在28以下的時候逐步建倉,然後投進 VT (Vanguard Total World Stock)裡。現在看起來賺到美金從27.5到30.5的匯率價差大概11%,但VT績效還在負10%。因為我知道自己的目標是長期投資賺到beta,加上現金流也在安全邊際,就繼續在市場耐心等待。

借錢投資風險高,請大家依自身情況謹慎評估。如果大家有借錢投資的經驗或看法,也歡迎在底下留言交流。